Näin ostin sijoitusasunnon Turusta 30-vuotiaana, osa 3: Asunnon tunnusluvut

Blogini ja sosiaalisen mediani seuraajat varmasti tietävät, että olen

viimeiset pari vuotta etsinyt sijoitusasuntoa ostettavaksi sijoituskumppanini

kanssa. Nyt asia on vihdoin todellisuutta ja olen siirtynyt vuokranantajaksi,

jota myös mediassa on kutsuttu parasiitiksi. Omistamme nyt tasan puoliksi

sijoitusasunnon Turusta, minkä tarinankerrontaa jatketaan tänään pureutumalla

asunnon tunnuslukuihin.

Kirjoitussarjan ensimmäinen osio liittyi rahoituksen maailmaan ja toinen asunnon etsintään. Tämä viimeinen teksti pureutuu viimein sijoitusasunnon

tunnuslukuihin. Tämän tekstin luettuasi tiedät sijoituskaksiossamme käyttämämme

velkavivun, vuokran, hoitovastikkeen, vuokratuoton ja omalle pääomallemme saamamme

tuoton.

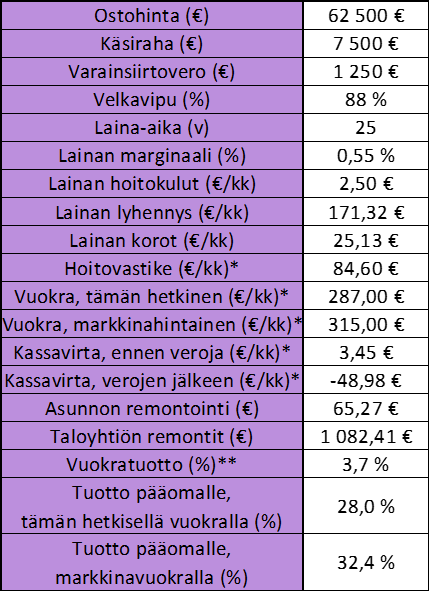

Sijoitusasunnon tunnusluvut

Halusin jättää sijoitusasunnon

tunnuslukujen läpikäymisen kirjoitussarjan viimeisimpään tekstiin, jotta lukijat

saisivat ensiksi käsityksen rahoituksen saamisesta ja asunnon etsinnästä, mitkä

ovat huomattavasti enemmän aikaa vievät vaiheet asuntosijoittamisessa kuin Excelin

pyörittäminen. Toivottavasti kuitenkin viihdyit edellisten tekstienkin parissa.

Mennään kuitenkin vihdoin asiaan.

Jokaiselle

asuntosijoittajalle on varmasti päivän selvää, että tunnusluvut pitävät olla

kunnossa, jotta hankinta voidaan perustella tuoton näkökulmasta. Voihan

asunnosta maksaa mitä tahansa pyydetään, mutta siitä ei välttämättä hyvää

sijoitusta saa, jos päätyy maksamaan merkittävää ylihintaa. Heitetään kuitenkin

heti kättelyssä tunnusluvut pöytään ja kommentoidaan niitä sitten vasta sen

jälkeen.

*Sijoitusasunnossa

on toinenkin omistaja, joten tähän laskettu vain minun osuuteni eli 50

prosenttia.

** Vuokratuoton

laskukaava: (kuukausivuokra - hoitovastike) x 12 / (asunnon velaton hinta + remontit

+ varainsiirtovero)*100%

Asuntosijoittamisen parissa työskennelleet ihmiset ovat varmasti tottuneet

lukemaan vastaavia tunnuslukuja, mutta avataan niitä hiukan kuitenkin heille,

joille asia on vielä uusi tuttavuus.

Vuokratuoton laskentatapoja on varmasti muutamia, mutta nopean tutkimuksen perusteella

yleisimmäksi kaavaksi osoittautui ylläoleva kaava, jossa vuosivuokratuotto

jaetaan asunnon hankintahinnalla ja siihen liittyvillä kuluilla. Tätä kautta

laskettuna asuntomme vuokratuotto on 3.7 prosenttia, joka on varsin

linjassa tyypillisen vuokratuotto-odotuksen kanssa Turun seudulla, joka useiden

lähteiden perusteella pyörii noin 3.5-4.5 prosentin tietämillä tällä

hetkellä.

Varallisuutemme, vahvan kassavirtamme ja hyvien palkkatulojemme vuoksi onnistuimme

sijoituskumppanini kanssa neuvottelemaan 88 prosentin velkavivun, joka

on normaalia 70 prosentin velkavipua huomattavasti korkeampi. Todella korkean velkavivun

vuoksi oman pääoman tuotomme nousee taivaisiin ollen alkumetreillä 28

prosenttia nykyisellä vuokralla. Tätä on vaikea saavuttaa jopa osakemarkkinoilla

keskimääräisenä vuotena.

Nykyinen pyytämämme vuokra on noin 10 prosenttia alueen keskimääräiseen vuokran

alapuolella, koska vuokraamme asuntoa tutullemme. Tämä on molemmille osapuolille

toimiva ratkaisu, koska saamme asuntoon tuntemamme luotettavan vuokralaisen

ilman pelkoa tyhjistä kuukausista, ja vuokralainen taas pääsi vaikuttamaan

asunnon laatuun sekä asumaan markkinahintaa edullisemmin. Tämä on se win-win tilanne,

josta aina puhutaan.

Asunnon oston hetkellä tiesimme taloyhtiössä menossa olevasta kattoremontista,

josta kustannuksia tulee yhteensä noin 2165 euroa, josta minun osuuteni on

puolet. Tämän lisäksi olemme tehneet vuokralaisen pyynnöstä pieniä kohennuksia

asuntoon 130 euron edestä, kuten käynyt maalaamassa asunnon makuuhuoneen seinän

ja käynyt asentamassa verhotangot.

Asunnon kassavirta ennen veroja asettuu positiiviseksi noin kolmen euroon

kuukaudessa, mutta pääomaverot vievät kassavirran pakkaselle noin 50 euroa

joka kuukausi. Pidän tätä lukua kuitenkin äärettömän hyvänä huomioiden sen tosi

asian, että vipumme on tällä hetkellä 88 prosenttia ja pidämme vuokraa noin 10

prosenttia alle markkinahinnan. Siis häh, bloggaaja selittää jostain hyvästä

tilanteesta vaikka joutuu rahoittamaan asuntoa joka kuukausi 50 euron edestä?

Salaisuus piileekin siinä, että jokaista käyttämääni 50 euroa kohden

vuokralainen lyhentää asuntolainaa noin 170 euron edestä. Ensimmäisen

sijoitusasunnon perimmäisenä tarkoituksena onkin kerätä lisää pääomia seuraavaa

asuntoa varten mahdollisimman korkealla velkavivulla. Samalla aion lyhentäen lainaa

myös itse vuokralaisen ohella.

Miten maksamamme hinta asunnosta suhtautuu

markkinahintaa?

Koska joku voisi epäillä

oman arvioni subjektiivisuutta päätin kysyä tähän mielipidettä myös Asuntopehtoorin Miika Vuorensolalta.

Hän on Asuntopehtoori yrityksen perustaja ja toimitusjohtaja rautaisella yli

15 vuoden vuokranantajan kokemuksella. Tämän lisäksi hän on tehnyt useampia satoja

vuokrasopimuksia. Voidaan siis sanoa, että ymmärrystä asunnon arvon

määritykseen löytyy. Ja tässä sitten lähes suora lainaus käymästämme keskustelusta ja

hänen arviostaan asunnon markkinahinnasta:

”Tuon kokoinen asunto on ostettu helmikuussa 2021 hintaan 115 000 euroa, kunto hyvä, toinen kerros. Että näillä tiedoilla maksoitte hieman ylihintaa. Riippuu tietty mikä kerros sulla on ja onko kunto parempi kuin tämä. Eli kokolailla markkinahinta tuosta on maksettu, mahdollisesti vähän enemmän kuin olisi ollut tarvetta” – Miika Vuorensola

Miikan näkemys asiaan on

äärimmäisen arvokas ja antaa riippumattoman arvion omasta sijoituspäätöksestä.

Miikan mainitsema 115 000 euron asunto on myös asunto, joka oli edellisen

tekstin asuntolistassa mukana ja se oli kuntoluokitukseltaan hyvän rajamailla.

Asunto itse asiassa sijaitsi täsmälleen samassa taloyhtiössä, joten

vertailtavuus on todella hyvä. Ainoana etuna oman asuntomme puolesta pidän

sitä, että asuntomme on hieman paremmassa kunnossa pinnoiltaan ja ylemmässä

kerroksessa siihen verrattuna. Oman perstuman mukaan asuntomme olisi noin 5 000-7 000

euroa tätä arvokkaampi kuin aikaisemmin myyty asunto.

Tarjousta tehdessämme

pohdimme sijoituskumppanini kanssa sitä, että asunnon voisi saada 122 000 euron

hinnalla, mutta muiden jo annettujen tarjousten vuoksi emme uskaltaneet tarjota

6 000 euroa alle pyyntihinnan vaan päädyimme ottamaan riskin pienestä ylihinnan

maksamisesta ja otimme luvun puolivälistä. Annetun tiedon perusteella

ostoksessa kävi juuri niinkuin ajattelimme ja maksoimme todella asunnosta pari

tuhatta euroa yli markkinahinnan. No onko tämä sitten maailman loppu?

Omasta mielestäni ei ja aionkin argumentoida asiaa seuraavasti.

Jos olisimme hävinneet tarjouskilpailun aluksi ajattelemallamme 122 000 euron tarjouksella ja asunnon ostaminen olisi siirtynyt esimerkiksi vuodella, niin olisimme menettäneen vuoden arvon nousun lisäksi myös vuoden lainanlyhennykset, jotka vuokralainen tekee. Turussa vanhojen asuntojen arvot ovat nousseet Tilastokeskuksen mukaan 2.8 prosenttia vuodessa 2015 vuodesta lähtien (oman näkemykseni mukaan lähiöissä asuntojen hinnat ovat nousseet jopa tätäkin enemmän, mutta tehdään tämä ajatusleikki Tilastokeskuksen arvolla).

Jos odotetaan arvonnousun jatkuvan

samana kuluvan vuoden, niin asuntomme arvo nousee vuoden aikana 3500 euroa. Jos

samalla huomioi sen asian, että vuokralainen lyhentää lainaa vuoden aikana myös

noin 4150 euron (tai 2950 euroa oikaustuna kassavirralla) edestä, niin

maksamamme hinta oli mielestäni perusteltu.

Vaikka maksoimme asunnosta pari tonnia ylihintaa,

niin arvon nousu korjaa tekemämme virheen vuodessa.

Tottakai jokainen asuntosijoittaja

toivoisi, että asunto löytyisi alle markkinahinnan, mutta ainakin oman

näkymykseni ja osaamiseni pohjalta tämä oli oikeasti todella hankalaa Turussa

käyttämilläni kriteereillä. Remontoijan ihmeitä tuli tietysti myytäväksi vähän väliä,

mutta peukalon ollessa keskellä kämmentä, näitä ei pysty samalla tavalla hyödyntämään

kuin elämänsä Remontti-Reiskat.

Yhteenveto

Jotta kirjoitus ei paisuisi

jälleen liian pitkäksi, niin aletaan vetämään kirjoitusta pakettiin. Pääsin käsiksi sijoitusasuntoon pienellä omarahoitusosuudella kiitos olemassa olevan varallisuuden,

hyvän palkkatason ja ennen kaikkea hyvän kassavirran vuoksi. Onnistuimme löytämään

sijoituskaksion, joka kelpasi niin vuokralaiselle kuin meille ja tulemme

saamaan vuokratuottoa 3.7 prosenttia. Kiitos valtavan velkavivun, oman pääoman tuotto huitelee 28.0 prosentissa. Kassavirta on neutraali ennen veroja ja viisikymppiä

negatiivinen verojen jälkeen kuukaudessa. Ei siis katastrofi, kun tarkoituksena

on uudellaan rahoittaa kohde seuraavan sijoitusasunnon oston yhteydessä.

Ammattilaisen arvion

mukaan maksoimme asunnosta hieman ylihintaa tai juuri markkina-arvon verran, minkä

näkemyksen jaan myös itse. Pitää yrittää pysyä perillä markkinahinnoista

tulevaisuudessa ja yrittää tunnistaa mahdolliset virheelliset hinnoittelut

nopeasti ennen muita sijoittajia. Vaikka emme saaneet sijoitusasunto alle markkinahinnan, sijoitusasunnon vuokratuoton ja oletetun arvonnousun vuoksi saamme tuottoa vuodessa silti 6.5 prosenttia (3.7 prosenttia vuokratuottoa ja 2.8 prosenttia arvonnousua), jota pidän hyvänä.

Mikään sijoitus ei ole

täydellinen, mutta olen sijoitusasunnostamme kuitenkin todella innoissani ja

ylpeä. Varsin harva 30-vuotias voi kuitenkaan sanoa ostaneensa sijoitusasunnon kasvukeskuksesta.

Ja vielä harvempi henkilö, joka tulee samasta ruokajonojen värittämästä

lapsuudesta niinkuin minä.

Muista ottaa seurantaan Osinkoinsinöörin sosiaaliset mediat:

.jpg)

Olen pitkään haaveillut ensimmäisestä sijoitusasunnosta. Itselleni merkityksellistä ei ole se asunko itse vuokralla, mutta asunnon omistaminen sijoituskohteena tuntuu voimakkaalta, turvalliselta ja realistiselta asialta. Näitä juttuja, kun alkaa pyöritellä tosissaan niin mieli lähtee tietysti heti laukalle. Sinä kun olet tässä prosessi hieman pidemmällä, niin haluaisin kysyä, että miten mahdollisena näet sellaisen skenaarion, että voisit vaikkapa itse omistaa kymmeniä ja kymmeniä asuntoja Turusta? Näetkö joitain käytännön esteitä, miksei vivuttaminen ja sijoitusten ohjaaminen asuntomarkkinoille johtaisi siihen, että lopulta niitä omistuksia vain olisi miljoonien edestä? Olen saanut sen ymmärryksen blogistasi, että oma tavoitteesi on puhtaasti taloudellisen turvallisuuden varmistaminen, mutta ehkä ymmärryksesi taloudenhallinnasta taipuu tällaisen hypoteettisen skenaarion laskelmointiin?

VastaaPoistaYt. V

Mahtavaa, että olet kiinnostunut asuntosijoittamisesta! Vahvalla omalla taloudella ja halvalla vieraalla pääomalla pääsee hyvään lopputulokseen kasvukeskuksissa, kuten Turussa, kunhan kohde on valittu edes kohtuullisesti ja aikaikkuna on tarpeeksi pitkä. Erittäin hyvä kysymys, joka vaatiikin hieman pidempää selittämistä. Olen kirjoituksissani maininnut, että taloudellisen riippumattomuuden saavuttamiseen (sekä itselleni että puolisolle) tarvitsen "vain" 600 000 euroa osakkeisiin ja kolme maksettua sijoitusasunnon puolikasta Turussa ja jonkin verran sivutöitä. Saavuttaakseni kolme maksettua sijoitusasunnon puolikasta Turussa (jotka maksavat keskimäärin noin 110-120k€) säädyllisessä ajassa, niin minun on itseasiassa "pakko" omistaa aluksi enemmän asuntoja ja jossain vaiheessa myydä pois asuntoja, jotta saan asunnot velattomiksi. Koska muuten velattomuuteen pääsemisessä kestäisi laina-ajan verran (ainakin siis 15-20 vuotta, vaikka teenkin ylimääräisiä lyhennyksiä). Olen joskus tehnyt laskuharjoituksia, että 7-10 asuntoa (aina siis puolikasta, koska tarkoitus ostella näitä joko kaverin tai puolison kanssa) nopeuttaisi tätä toimintaa merkittävästi ja tässä kohtaa asuntovarallisuus on bruttona helposti 400-500k€. Asuntosijoittaminen on äärimmäisen mukavaa ja jos sattuu niin käymään, että taloudellisen riippumattomuuden saavutan ja huomaankin pitäväni asuntosijoittamisesta erittäin paljon, niin eihän mikään minua pakota asuntoja vähentämään. Kuitenkin tällä hetkellä minun on vaikea nähdä itseäni omistamassa esimerkiksi yli 10 asuntoa, kun osakesijoittaminen ainakin vielä tällä hetkellä vetää itseäni enemmän puoleensa. Rahoitus yleisesti ottaen helpottuu sitä mukaa, kun varallisuus ja maksukyky paranevat, kunhan ei liian isoa velkavipua yritä käyttää, joten sitä kautta ei ole mitään estettä. Ainoa este tuleekin itsestäni ja siitä, että haluanko asuntosijoittamisen vievän enemmän vapaa-aikaani. Miljoonan asuntoportfolion hankkiminen vaatisi siis skaalan kasvattamista noin 20 asuntoon, joka ei tietenkään ole mahdottomuus, jos asuntosijoittamisen kärpänen puree kovasti. :) Koska jos alkaisin tavoittelemaan näinkin merkittävää omaisuutta, niin se tarkoittaisi sitä, että minun on kuopattava alkuperäinen tavoitteeni (=saavuttaa se, että minulla on tarpeeksi, eikä se, että olen mahdollisimman rikas).

PoistaOlen pitkään harkinnut asuntosijoittamista, mutta en ole siihen uskaltanut lähteä koska koen että hajautus on siinä liian heikko varsinkin alkuvaiheessa. Pitkällä tähtäimellä jään varmasti suuresta tuotosta paitsi kun en ole uskaltanut aloittaa. Lyhyellä tähtäimellä katsoen saattoi olla hyvä päätös tähän mennessä.

VastaaPoistaNyt on ennustettu että 6 kk euribor jää jonnekkin 2.5% tuntumaan vuoteen 2030 asti. Olisi mielenkiintoista lukea kirjoitus uusista asunnon luvuista nykyisellä korkotasolla. Tämä ei siis mitenkään ikävässä mielessä vaan ihan oppimisen ja sen takia että hyvin vähän näitä on julkisuudessa nähty. Kovimman asuntosijoitushuuman aikaan 2016-2021 sai vain lukea menestystarinoita toisensa perään ja monilta varmasti riskienhallinta pääsi unohtumaan.

Kiitos kommentista! Olet oikeassa, että hajautuksen saaminen asuntosijoittamisessa on haastavaa korkean pääomatarpeen vuoksi. Mutta toisaalta voit miettiä sitä kokonaissijoitussalkun kautta. Mitä osuutta asunto näyttelisi, jos sellaisen ostaisin? Olet varmasti oikeassa, että hyvin lyhyen ikkunan sisällä asunnon ostamatta jättäminen oli hyvä päätös, mutta suosittelisin pyrkimään pois ajattelusta, jos pyrit ajoittamaan asioita. Koska se ei tule kuitenkaan pääasiallisesti onnistumaan vaikka tämä menikin "nappiin". :)

PoistaEhdottomasti. Minulla on jo aloitettuna tälläinen kirjoitus, mutta aion julkaista sen vasta touko-kesäkuussa, kun korontarkistuspäivät on ylitetty. Aion myös kesällä uudelleenrahoittaa sijoitusasuntojen lainat, jotta tasaan niiden velkavipua ja saan kassavirtaa vahvistettua. Toisessa sijoitusasunnossa minulla on meinaan velkavipua noin 79.7% ja toisessa 49.5%. Rahoitan molemmat siihen, että niiden velkavipu jää 70% tietämiin. Jää ehdottomasti seuraamaan blogia, niin jaan asunnon tunnusluvut tässä uudessa korkoympäristössä. :)